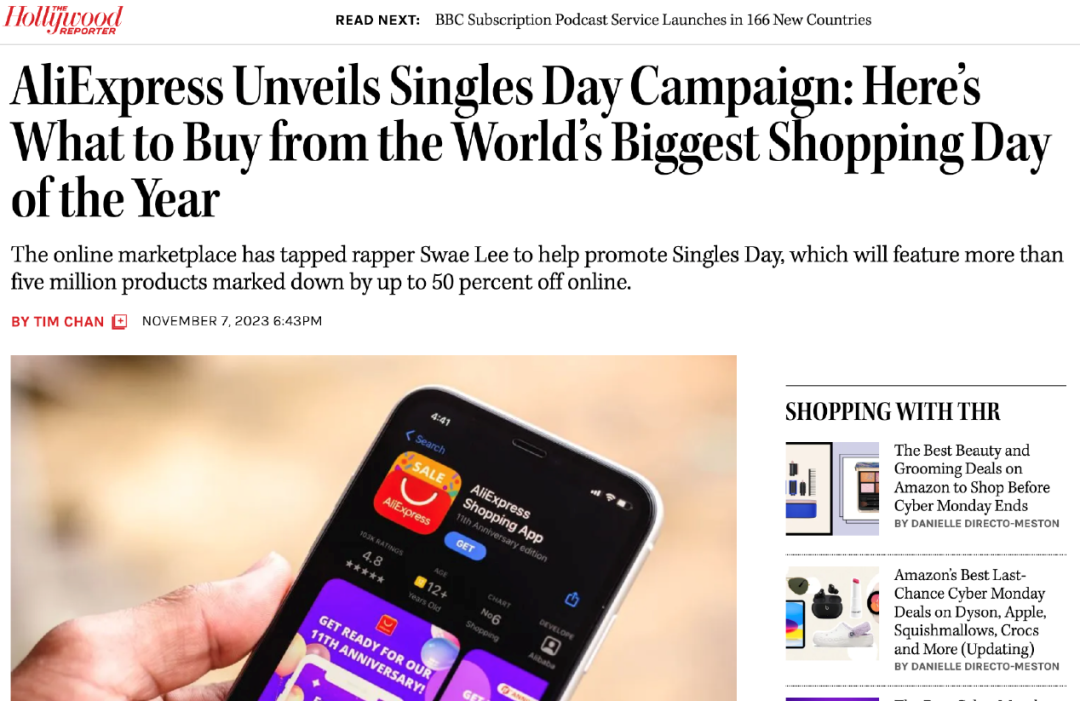

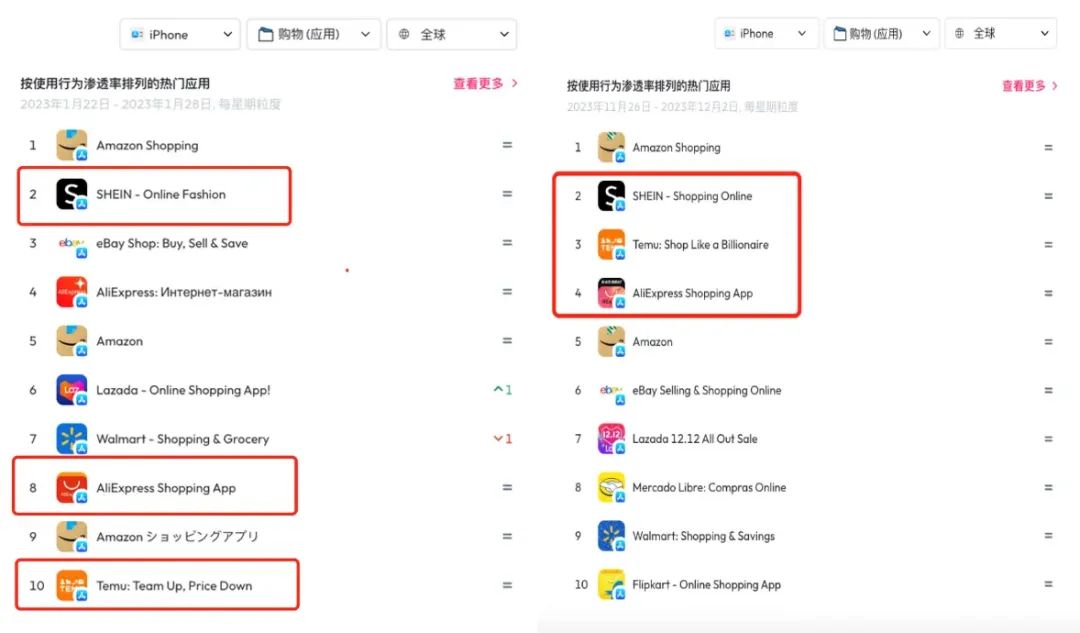

2023年3月23日,TikTok CEO周受资出席美国国会听证会,应对官方提出的关于美国用户数据安全、青少年心理健康等一系列诘问。这是TikTok CEO首次出现在美国国会听证会上。另一边,美国各州正接连发起封禁TikTok法案。同一天,同处于美洲大陆的巴西,Magazine Luiza和Americanas等多家巴西零售商,通过本地零售业协会(IDV)致信巴西邮政局,谴责SHEIN、速卖通、美客多、Shopee等电商平台侵占巴西市场,他们试图介入巴西关税政策、更改50美金以下跨境包裹免税政策。时间再回调,2022年11月前后,主阵地同样放在北美的SHEIN,此时的估值已经逼近1400亿美金;但因为海外文化差异,SHEIN也遇到舆论漩涡。这是2023年开局,一切看起来摇摇欲坠。一个明显信号是:国际市场对中国企业的合规要求在不断收紧,不少中国跨境企业当时都捏了把汗。但谁也没想到,年初看起来难以逾越的关卡,到年底已经被一一解开。巴西税改靴子落地两个月后,速卖通率先拿下“税务合规计划”牌照,于10月上线巴⻄税费代缴服务;SHEIN、亚马逊、Shopee等平台也跟进申请加入税务合规计划。美国各州封禁TikTok的法案在年底被取缔,10月被强制关停的TikTok Shop印尼站点,也在12月初回归。通道打开,年终的黑五大促及海外双11期间,“四小龙”发起“猛攻”。TEMU最早开跑。其黑五大促从10月20日开始,持续47天之久;TikTok Shop紧随其后,于10月27日开始,持续35天;SHEIN的大促时间则是从11月6日一直延续到12月初。定价方面,黑五期间,TEMU在首页挂出“降价90%”的横幅,并推出每个账户发放200美元代金券+免费3件产品任选、以及购物满0.1美元包邮等政策。SHEIN同样在其官网及App醒目位置,挂上了“Up To 90% Off”的促销引导话术;不仅如此,据《晚点》报道,今年,SHEIN希望部分同款商品的价格不得高于行业,否则考虑更换供应商,或发放一定额度的购买补贴。首次参加黑五大促的TikTok Shop,则对用户与商家进行双端补贴,推出了商品折扣、资源位及流量扶持等优惠政策。以大促见长的速卖通则“卷”出了新玩法。不囿于传统的黑五大促,速卖通把海外双11和黑五结合,因此,得以在黑五之前接住一大波需求。并且,其在备货、履约、购物玩法等维度都做了加法。海外双11预热阶段,速卖通就和菜鸟合作,对履约时效做了升级;在英国、西班牙、荷兰和比利时等多地推出Choice“五日达”服务,波兰、法国、韩国等九个国家消费者可以享受双11所有产品免费送货权益。 速卖通近年来一直积极推动双11-黑五双重大促靠着拉长时间线、推出低价/折扣活动,完善本地支付、物流基建,“出海四小龙”黑五表现亮眼。黑五大促启动当周,TikTok Shop美国站总GMV环比增长131%,11月24日单日GMV超过3300万美元。速卖通菜鸟优选仓备货量较去年涨了10倍,杭州仓、东莞仓和山东仓备货商品增长明显。不仅业绩翻倍增长,“四小龙”也开始在各大榜单崭露头角,转身成为全球电商用户的“心头好”。在Data.ai发布的2023年11月19日-25日iOS全球购物类App使用行为渗透率榜单中,亚马逊位列第一,紧跟在它后面的,是SHEIN、TEMU和速卖通。在今年1月的同一张榜单上,这三家公司排名分别是第2、第10和第8。今年1月与11月,“出海四小龙”和亚马逊市场渗透率排名变化,来源:Data.ai新势力崛起,原本气定神闲的全球电商一哥亚马逊,也在悄然走入新领域。不仅罕见地拉长了黑五大促周期——美区和欧区活动时间从11月17日开始,持续11天;亚马逊还携手Meta发力社交电商,主动降低低客单服装卖家佣金。曲折开局,“出海四小龙”在巨头林立的全球电商行业里突出重围,步步逼近龙头。2023年2月,TEMU在美国超级碗豪掷1400万美金,打出“像亿万富翁一样购物”的口号。它寄希望于“制造一场狂欢”,来完成海外首秀,最终引来42.6万人下载其App。TikTok Shop是新兴平台中内容属性最强的一家。一位TikTok早期员工称,TikTok第一天决定做电商时,最想做的就是美国市场。因此,其从巴西、东南亚站点抽调一部分人力,全力冲击美国市场。但当2020年9月前后明确立项时,一则要求TikTok在美国下架,并从母公司剥离的行政令出台。不得已,TikTok Shop转战印尼。美国市场的高客单价、成熟的电商配套物流/支付生态,构成了它的巨大吸引力。20世纪九十年代,亚马逊、eBay等初代电商平台诞生于此。此后,eBay从定价、排名等角度持续优化平台运营生态,亚马逊则围绕物流、支付、低价等不断优化用户体验,他们共同培育北美电商市场、为无数后来者开路。但事实是,时至今日,亚马逊在北美电商市场中的霸主地位依旧不可撼动。从市占率看,据eMarketer数据,2022年,亚马逊占到美国线上零售市场份额的37.8%,是第二名沃尔玛的6倍、TEMU的40倍。从线上转化成交率看,2023年9月,TEMU转化率为4.6%,SHEIN为4.7%,亚马逊则达到11.8%。到了10月份黑五预热期间,TEMU和SHEIN转化率维持在4.5%和4.1%,亚马逊则飞升至56%。一则来自SimilarWeb的研究显示,TEMU和SHEIN网站的访问者中,有九成是“走马观花”,并不能转化成实际订单。市占率、成交转化率都远不及亚马逊。在北美,“四小龙”实际上只能分食不超过10%的线上零售市场。这也导致了SHEIN和TEMU之间诉讼不断。但作为后来者,“四小龙”的活力与创造力不容小觑。他们中的一部分快速意识到,与其在北美做存量竞争,不如将触角放至日韩、拉美、欧洲等新市场。TEMU入场之时,“出海四小龙”里的其他三家,已经逐渐开始转战北美之外的新市场。“出海四小龙”中,速卖通在新市场的布局最为深厚,今年3月,速卖通开始在海外密集投放广告,最出圈的一次要数“全球第五大电商市场”韩国。3月9日,速卖通在首尔办了成立以来的第一场海外发布会,官宣演员马东锡为其首个代言人;消息一出,中韩社交媒体上掀起了一波“换马东锡头像”热。速卖通推出代言人马东锡后,掀起“换马东锡头像在速卖通购物热潮”“速卖通上网红带货、地铁广告让韩国消费者认识了中国品牌,3月密集的广告正好帮我们打入了当地消费市场。”咖啡新锐品牌MHW-3BOMBER负责人罗婷曾对媒体说道,3月的那次大促,品牌的几百件新品库存被瞬间抢空。韩国并不是一个小市场,作为全球第五大电商市场,2022年韩国电商市场规模几乎与整个东南亚市场相当。韩国本土电商市场竞争已经非常激烈,但2023年,速卖通凭借各种本地化建设,稳准狠、拿下了这块高潜力市场。2023年10月底,速卖通用户数超越韩国本土电商巨头Gmarket,首次跻身韩国综合电商前三名。根据同一时期WiseApp、Retail、Goods统计数据,速卖通10月用户数飙升至613万人,3年间增长了近3倍,是韩国人最爱用的跨境电商App。至今,其在拉美、西法、中东等市场,都有不错的成绩。2023年9月,速卖通在西班牙电商市场渗透率就达到了38%。SHEIN在今年3月也首次对外披露其拉美详细建厂计划:未来五年内,与巴西2000家纺织工厂建立合作,创造10万个就业岗位,并投资1.48亿美元用于工厂建设和人员培训。4个月后,SHEIN迎来了巴西第一家投产工厂——位于巴西东北部服装产业带地、奥格朗德州塞里多地区的Coteminas。而今,其在土耳其、墨西哥等地的供应链建设计划已进入落地阶段;同时,在北美和欧洲市场等核心市场转型高端的尝试未曾间断,品牌收购的消息频频传出。而在北美频频遇挫的TikTok Shop,在转战印尼后一度风光无两。据品牌工厂了解,上线印尼后,TikTok Shop直播带货养活了超700万电商内容创作者,在印尼当地从事直播带货的优秀主播,收入最高能达到五六万美元。经历10月的关停风波后,TikTok Shop美国站重新上线、印尼站点也在12月宣布回归。据FastMoss数据,11月初,TikTok Shop美国站单日交易额已经突破1000万美元。后发者TEMU,实际上在完成首秀之前的一个月,就已经上线了加拿大站点,以及澳大利亚、新西兰等南半球两大站点。

速卖通近年来一直积极推动双11-黑五双重大促靠着拉长时间线、推出低价/折扣活动,完善本地支付、物流基建,“出海四小龙”黑五表现亮眼。黑五大促启动当周,TikTok Shop美国站总GMV环比增长131%,11月24日单日GMV超过3300万美元。速卖通菜鸟优选仓备货量较去年涨了10倍,杭州仓、东莞仓和山东仓备货商品增长明显。不仅业绩翻倍增长,“四小龙”也开始在各大榜单崭露头角,转身成为全球电商用户的“心头好”。在Data.ai发布的2023年11月19日-25日iOS全球购物类App使用行为渗透率榜单中,亚马逊位列第一,紧跟在它后面的,是SHEIN、TEMU和速卖通。在今年1月的同一张榜单上,这三家公司排名分别是第2、第10和第8。今年1月与11月,“出海四小龙”和亚马逊市场渗透率排名变化,来源:Data.ai新势力崛起,原本气定神闲的全球电商一哥亚马逊,也在悄然走入新领域。不仅罕见地拉长了黑五大促周期——美区和欧区活动时间从11月17日开始,持续11天;亚马逊还携手Meta发力社交电商,主动降低低客单服装卖家佣金。曲折开局,“出海四小龙”在巨头林立的全球电商行业里突出重围,步步逼近龙头。2023年2月,TEMU在美国超级碗豪掷1400万美金,打出“像亿万富翁一样购物”的口号。它寄希望于“制造一场狂欢”,来完成海外首秀,最终引来42.6万人下载其App。TikTok Shop是新兴平台中内容属性最强的一家。一位TikTok早期员工称,TikTok第一天决定做电商时,最想做的就是美国市场。因此,其从巴西、东南亚站点抽调一部分人力,全力冲击美国市场。但当2020年9月前后明确立项时,一则要求TikTok在美国下架,并从母公司剥离的行政令出台。不得已,TikTok Shop转战印尼。美国市场的高客单价、成熟的电商配套物流/支付生态,构成了它的巨大吸引力。20世纪九十年代,亚马逊、eBay等初代电商平台诞生于此。此后,eBay从定价、排名等角度持续优化平台运营生态,亚马逊则围绕物流、支付、低价等不断优化用户体验,他们共同培育北美电商市场、为无数后来者开路。但事实是,时至今日,亚马逊在北美电商市场中的霸主地位依旧不可撼动。从市占率看,据eMarketer数据,2022年,亚马逊占到美国线上零售市场份额的37.8%,是第二名沃尔玛的6倍、TEMU的40倍。从线上转化成交率看,2023年9月,TEMU转化率为4.6%,SHEIN为4.7%,亚马逊则达到11.8%。到了10月份黑五预热期间,TEMU和SHEIN转化率维持在4.5%和4.1%,亚马逊则飞升至56%。一则来自SimilarWeb的研究显示,TEMU和SHEIN网站的访问者中,有九成是“走马观花”,并不能转化成实际订单。市占率、成交转化率都远不及亚马逊。在北美,“四小龙”实际上只能分食不超过10%的线上零售市场。这也导致了SHEIN和TEMU之间诉讼不断。但作为后来者,“四小龙”的活力与创造力不容小觑。他们中的一部分快速意识到,与其在北美做存量竞争,不如将触角放至日韩、拉美、欧洲等新市场。TEMU入场之时,“出海四小龙”里的其他三家,已经逐渐开始转战北美之外的新市场。“出海四小龙”中,速卖通在新市场的布局最为深厚,今年3月,速卖通开始在海外密集投放广告,最出圈的一次要数“全球第五大电商市场”韩国。3月9日,速卖通在首尔办了成立以来的第一场海外发布会,官宣演员马东锡为其首个代言人;消息一出,中韩社交媒体上掀起了一波“换马东锡头像”热。速卖通推出代言人马东锡后,掀起“换马东锡头像在速卖通购物热潮”“速卖通上网红带货、地铁广告让韩国消费者认识了中国品牌,3月密集的广告正好帮我们打入了当地消费市场。”咖啡新锐品牌MHW-3BOMBER负责人罗婷曾对媒体说道,3月的那次大促,品牌的几百件新品库存被瞬间抢空。韩国并不是一个小市场,作为全球第五大电商市场,2022年韩国电商市场规模几乎与整个东南亚市场相当。韩国本土电商市场竞争已经非常激烈,但2023年,速卖通凭借各种本地化建设,稳准狠、拿下了这块高潜力市场。2023年10月底,速卖通用户数超越韩国本土电商巨头Gmarket,首次跻身韩国综合电商前三名。根据同一时期WiseApp、Retail、Goods统计数据,速卖通10月用户数飙升至613万人,3年间增长了近3倍,是韩国人最爱用的跨境电商App。至今,其在拉美、西法、中东等市场,都有不错的成绩。2023年9月,速卖通在西班牙电商市场渗透率就达到了38%。SHEIN在今年3月也首次对外披露其拉美详细建厂计划:未来五年内,与巴西2000家纺织工厂建立合作,创造10万个就业岗位,并投资1.48亿美元用于工厂建设和人员培训。4个月后,SHEIN迎来了巴西第一家投产工厂——位于巴西东北部服装产业带地、奥格朗德州塞里多地区的Coteminas。而今,其在土耳其、墨西哥等地的供应链建设计划已进入落地阶段;同时,在北美和欧洲市场等核心市场转型高端的尝试未曾间断,品牌收购的消息频频传出。而在北美频频遇挫的TikTok Shop,在转战印尼后一度风光无两。据品牌工厂了解,上线印尼后,TikTok Shop直播带货养活了超700万电商内容创作者,在印尼当地从事直播带货的优秀主播,收入最高能达到五六万美元。经历10月的关停风波后,TikTok Shop美国站重新上线、印尼站点也在12月宣布回归。据FastMoss数据,11月初,TikTok Shop美国站单日交易额已经突破1000万美元。后发者TEMU,实际上在完成首秀之前的一个月,就已经上线了加拿大站点,以及澳大利亚、新西兰等南半球两大站点。

“出海四小龙”在新市场开疆扩土,离不开“全托管”这一全新模式。

“所谓的全托管,就是仓库托管、履约托管、结算托管、流量托管。中小型卖家解决不了,或者效率很低的问题,由平台全包了。”一位行业人士曾对品牌工厂解释道。

2022年9月,TEMU全托管模式横空出世,这是一种流量、履约、支付等都由平台完成,卖家只需要供货的模式。紧接着,当年12月,速卖通跟进上线全托管。SHEIN在今年5月上线的第三方卖家开放入驻平台,同样沿袭了自营时期的完全托管模式,而TikTok也投入了一支代号“S”的项目团队,在今年5月正式推出全托管。

“四小龙”做全托管各有所长。SHEIN对供应链的数字化改造、品控极为深入。开放前端潮流趋势洞察和物流、市场营销能力,把传统按月/季度生产的节奏更迭为按日生产。SHEIN加入后,不少产业带工厂主的工厂规模持续裂变,并从源头上拥有了开款、设计的能力;同时,无数传统卖家迅速完成转型、并向前一步,找到各自长期、稳健的增长模式。

和其他平台不同,不少卖家认为速卖通的全托管会稍显“温度”。一位深圳卖家曾说,速卖通和其他平台最大的不同是小二会更愿意对卖家花时间。“速卖通线下服务重心‘属地小二’团队管理者,大多来自阿里巴巴创立之初的‘中供铁军’,有些人甚至有超过20年的线下商户对接经验,在当地的产业圈小有名气。”也是因为有更深入的沟通,速卖通在“定价权”上并不是那么强势。“双方更愿意在‘毛利’和‘市场’间找到一个平衡。”

除了模式创新,“出海四小龙”在新市场做的另外一则主要功课,是根据自身所长、做强本地基建。

SHEIN和TEMU的强项不必赘述,一个是供应链数字化、强营销,一个是玩转低价心智。凭借此,SHEIN几乎拿下来全国最优质的服装供应链资源;TEMU则依靠低价心智,强势啃下了日本这一继美国和欧洲之外月活最高的市场。

相比之下,速卖通是“出海四小龙”中唯一一个“自建物流”的平台。2023年9月,速卖通联合菜鸟宣布正式上线“全球5日达”国际快线产品,率先在英国、西班牙、荷兰、比利时和韩国5个国家落地。6月又借力升级了设于山东专门面向韩国市场的威海仓、烟台仓,共计扩容超3万平米。

在做大流量方面,有业内人士透露,明年2月,TEMU可能会再次登上超级碗;速卖通也将在明年,在韩国、欧洲等市场做大规模广告投放。

但对于“出海四小龙”来说,新的课题也随之而来。以TikTok Shop为例,尽管它将社交电商首次带到了海外,并依靠强流量思维,有望在今年把用户盘做到19亿。但另一面,广告和直播带货是TikTok Shop卖家实现转化的主要方式;据了解,TikTok Shop美区目前80%GMV来自达人短视频。

今年2月,TikTok Shop在泰国、菲律宾推出TikTok商城,上线“货架电商”。显然,如何把巨大流量转化成生意,与此同时,如何在新的土地上,从头补上物流履约、合规和平台生态治理的课,是TikTok Shop正在走的路。

但无论大环境如何变化、现实如何“逼仄”,没有什么能收束脚步。

可以预见的是,新的一年,“出海四小龙”的战场不止在北美,日韩,欧洲,拉美都会有更激烈的竞争。它们还会找到哪些增量?又将迎来什么变化?可能性依然藏在“四小龙”的海外征途里。

而随着“出海四小龙”元年落幕,中国电商的全球化之旅,才刚刚开始。

如果有出海需求,欢迎点击阅读原文联系我们

如果有出海需求,欢迎点击阅读原文联系我们

速卖通近年来一直积极推动双11-黑五双重大促

速卖通近年来一直积极推动双11-黑五双重大促

如果有出海需求,欢迎点击阅读原文联系我们

如果有出海需求,欢迎点击阅读原文联系我们

发表评论 取消回复