美国 ebike 市场在疫情之后开启了极速增长模式。2021 年,美国人购买的 ebike 数量,已经超过了电动汽车和混动汽车的总额。根据 LEVA(Light Electric Vehicle Association) 的数据,美国 2021 年进口了超过 79 万辆台 ebike,较 2020 年 46.3 万台增长了 70%。相比之下,美国人 2021 年总共购买了 65.2 万台电动和混动汽车。

把目光转向更为成熟的欧洲市场:2021 年 ebike 的年销售量达 500 万台,早已超过了电动和混动汽车的年销售量,并且正向全面超过汽车销量进发。2019 年,欧洲汽车上户总额为 1550 万台,且增速非常缓慢,2018 年上户总额为 1510 万。在快速发展的市场趋势下,vanmoff、Cannondale、Rad Power 等众多新兴品牌开始涌现,捷安特、Specialized、Trek 这些自行车老品牌也开始推出 ebike。据不完全统计,亚马逊卖家不算,光是有独立站的 ebike 品牌就超过 300 个。但我们认为 ebike 仍然有投资机会:2)无论是新兴品牌,还是 Specialized、Trek 这样的传统大牌,其自行车供应链都在中国或台湾,中国品牌出海有供应链优势;3)尽管目前有 vanmoff、Rad Power 这样的头部品牌出现,但市场仍然分散,且美国市场较为初期;4)目前已存 ebike 品牌同质化严重,难以产生品牌心智。我们在这篇文章中,分享我们近期对 ebike 品牌出海的观察和认知:

Ebike的出现是出行行业电动化趋势的一个表现。在短距离出行场景下,欧美市场表现出和中国、泰国这样分别以电动车和电摩为主的完全不同的生活习惯,这和海外对 ebike 较为宽松的监管有极大关系。

目前 ebike 赛道面临同质化严重的问题。主要原因是:从供应链上看,ebike 供应链成熟但复杂度低;从产品上看,目前 ebike 产品延用陈旧的「自行车+三电」的设计思路,难以产生有差异化的创新点。目前不同 ebike 的竞争差异点主要集中在主打场景(比如山地、越野、城市通行)和外观设计上。

Super73 为新品牌入局 eike 赛道提供了思路。Super73 不追求性价比,而是通过新颖的设计、本地化的内容营销,以及模糊 ebike 和电摩边界的方式来形成品牌差异。

线下能力对于 ebike 至关重要。无论是消费场景,还是售后服务,线下渠道对 ebike 品牌不可或缺,但是 ebike 的成本结构决定了非此即彼的两条线下路径:要么走纯线上+自营线下渠道,打中间价格带;要么走多渠道,但需要打高价格带,给经销商留出足够多的利润。无论哪条路径,都需要极强的本地化品牌建设能力。

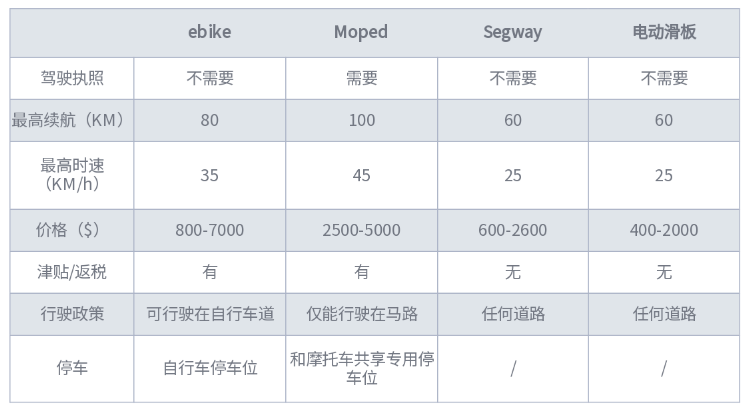

我们认为,ebike 的流行是包括电动汽车、电动摩托、电动货车以及电动滑板车在内的出行行业电动化趋势的一个体现。尽管出行是一个低复购行业,但随着人们对电动交通工具的需求越来越普遍,估值数十亿美元的公司已经出现,ebike 赛道也存在这样的机会。政府对于电动出行工具的政策激励,是 ebike 快速增长和持续增长的动因之一。欧洲的主要国家对 ebike 都有税收减免或津贴政策,这里我们只列出部分案例:英国消费者可以申请销售额 30%,最多 1500 英镑的税收减免;比利时全国对商户采取 100% 税收减免政策,对用户在一些城市采用税收减免,在另一些城市则直接发放购物津贴(金额在 100 至 500 欧元);在德国,图宾根的消费者可以申请 100 欧元的购物津贴,慕尼黑的消费者和商家都可以申请销售额或进货价 25%,最多 500 欧元的退税。美国已经针对电动汽车和电动摩托颁布了最多 2500 美元的联邦退税法案,并已经开始商讨针对 ebike 的退税法案。政策激励要起作用,产品本身要解决消费者的实际需求才行。将不同类型的电动出行工具进行横向对比,能够帮助我们理解 ebike 在出行上相对其他产品的优势。我们将几种出行工具的最高速度和续航进行对比,会发现各出行工具主要在解决两个出行场景(当然,电动滑板,甚至 ebike 都有玩乐的属性,但此处我们着重关注它们的出行功能):电动汽车和电摩主要解决远程高速的出行场景,而电动滑板、ebike、Moped(以小牛为典型的助力车)、Segway(电动滑板车)主要解决短程低速的出行场景。我们认为,ebike 和其他短程出行方式有竞争关系,在抢占短程低速出行的市场份额。*最高速度采用美国高速限速,续航采用大致的行业中位数。各地法规不同,可能与实际情况有偏差。将短程出行工具的性能,以及与其相关的监管政策进行对比,我们发现 ebike 在便捷性上有明显的优势。相比于 Segway 和电动滑板来说,ebike 速度更快、续航更久,能够满足更大的通勤半径。相比于 Moped 来说,ebike 速度并不比 moped 慢多少;价格上,ebike 中高端车型与 moped 相当,续航虽然比 moped 短,但即使没电了,仍然可以通过脚踏行驶。关键是,速度和续航差距不大的情况下,ebike 要比 moped 方便许多:不用考驾照,全年龄段都可以骑行,且可以行驶在自行车道上避免躲过堵车(需要注意,在海外 moped 不能像国内这样横冲直撞,也需要遵守交通规则排队行驶),可以使用常见的自行车停车位,而不用四处寻找摩托车和 moped 专用的停车位。对比下来,仅比 ebike 快10km/h 的 moped 有太多麻烦要考虑,几乎没有太多优势。*最高速度采用美国高速限速,续航采用大致的行业中位数。各地法规不同,可能与实际情况有偏差。另外,对于高频乘坐城际火车和地铁的欧洲消费者来说,ebike 拥有 moped 没有的一个重要优势:可以带上火车或地铁(但有些国家要求额外购买一张自行车票)。这样,ebike 拥有了更大的使用范围,连通用户从 A 点到车站再到 B 点的整个路径,和共享单车一样实现了转乘间的接驳功能。除了上述原因外,其他一些原因也帮助了 ebike 在短途出行上的发展,比如欧洲长久以来就有自行车文化,ebike 的保险要比 moped 更加便宜(通常只有后者价格的 1/5),以及 ebike 还具有额外的运动健身属性等。ebike 市场的同质化问题

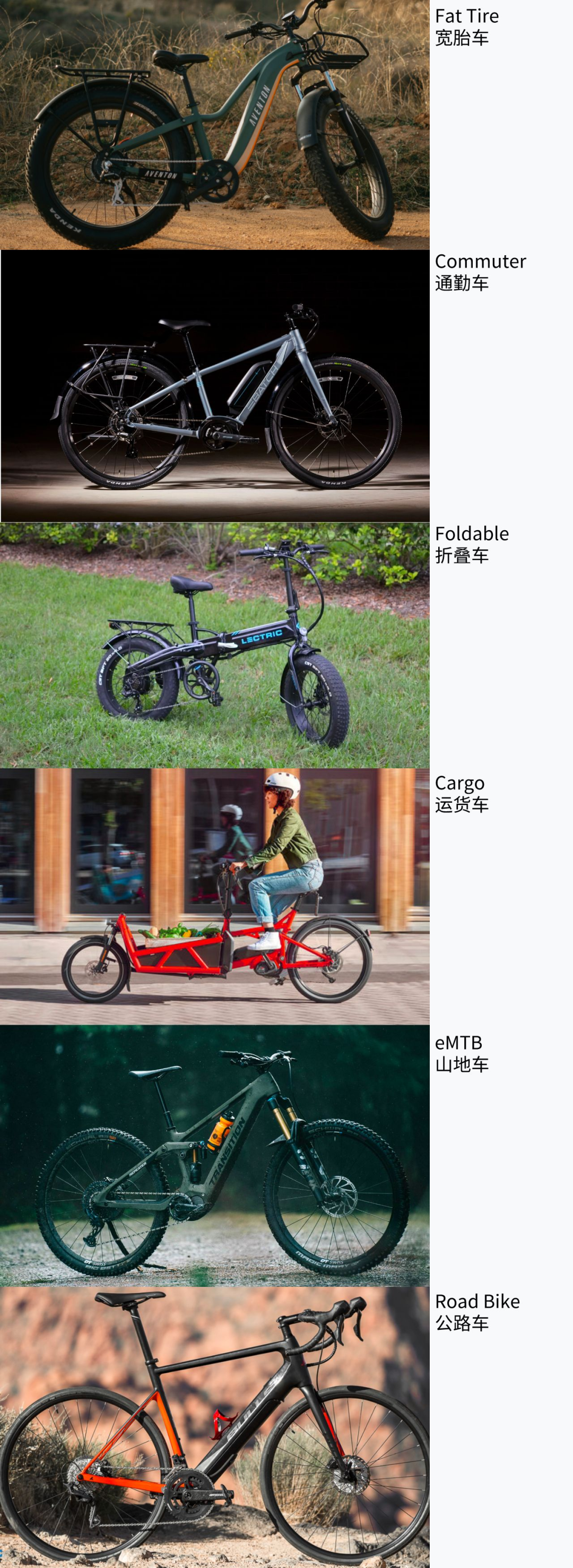

目前 ebike 产品可以按价格带和使用场景做出大致分类。价格带上,1000 美金以下为低端价格带,1000-2000 美金为中端价格带,2000-4000 美金以上为中高端价格带,4000 美金以上为高端价格带。海外市场中,1000 美金以下的品牌多以亚马逊卖家的形式为主,主打性价比,在性能和设计上都难以成为品牌;有品牌潜力的公司,比如 Aventon、Tenways 多集中于 1000-2000 价格带进行竞争想要切下入门级 ebike 的市场份额。除了从价格带上,我们还可以从 ebike 的使用场景上,大致将其分为宽胎车(Fat Tire)、通勤车(Commuter)、货运车(Cargo)、折叠车(Foldable)、山地车(eMTB)等类型。如果你去到 ebike 工厂的产品展厅里,你会看到上百个品牌的产品。然后你会惊讶,这上百个品牌的产品竟然都长得几乎一模一样。展厅里的这些 ebike 品牌,大概率跑不出大公司。我们认为 ebike 的同质化主要有两个原因,第一个是 ebike 的供应链成熟但复杂度低。目前 ebike 主要都是由喜德盛、金轮、富士达这样的传统自行车工厂代工。这透露出了一个现实:电动自行车的供应链复杂度非常低。燃油汽车厂如果想要转型做电动汽车厂,需要针对电动汽车开发全新的专用平台;但普通自行车想要变成 ebike,无非是添加三个零件:电机,电控,电池。而这三个零件都非常成熟,不需要自行车厂进行研发,直接从供应商购买即可。三电是唯一有较高技术壁垒的 ebike 零部件,但是现存 ebike 公司都不具备这方面的研发能力。电机分为中置电机和轮毂电机。中置电机内置控制器和传感器,技术壁垒较高,当前仅有博世、禧玛诺、雅马哈等国际厂商及国内八方股份等少数企业掌握。轮毂电机属于直流无刷减速电机,产品技术较为成熟,以国内厂商为主,安乃达、盛亿、同盛等均实现较大出货规模。中置电机相比轮毂电机能够最大限度上保持 ebike 的前后平衡性,并且不会影响减震,电机在颠簸路段上受路面的冲击更小。此外,中置电机在走线方面因为超高的整合度,可以减少线管的外漏,更加美观。目前上游零部件厂商的发展方向是把电机和电池做得效率更高、体积更小,在电控方面增加灵敏度,更快地对用户行为进行反馈。同质化的第二个原因是现有 ebike 复杂度较低,能够做出差异化的地方较少。把自行车、摩托车、汽车放在一起比较,可以很直观地看到他们的产品复杂度是完全不一样的。自行车想要做出差异化,可以在各个组件的材质和功能上做文章,可以在车的功能和外观上做文章,但基本就到头了。摩托车零配件更多,能够做文章的地方也更多,也可以讲发动机的性能。而到了汽车,不仅可以讲外观、性能,还可以讲配饰、车载音响、娱乐平台等等附加功能。如果不打破传统的「自行车+三电」的设计思路,即使在 ebike 不多的、能做文章的地方,又还存在诸多限制。第一种是在是在外观上进行更加大胆的设计,可是自行车结构本来就不复杂,而且现有结构是多年积累的解决方案,不是想改就能改的。我们了解到,有的新品牌在结构上做出了一些创新,但结果是牺牲了车的整体强度,车架容易断裂。第二种是根据用户使用场景开发不同车型,比如适合通勤的 Commuter,适合拉货的 Cargo,适合户外运动的 Fat Tire,适合女性用户的 Step Through。但问题是,竞争对手可以快速模仿这些车型,导致开发了新车型也无非形成差异化优势。第三种是在材料上做一些创新,比如将普遍的铝制车架改用碳纤维,既降低了重量也能提高客单价,打高端用户群体。但问题是,自行车的主要重量,来自于电池,改用碳纤维,对于整体车重的降低没有显著帮助,我们认为把碳纤维用在自行车上可能是个伪命题。第四种是在 IOT 上做创新,给自行车增加 GPS、防盗、摔倒紧急呼救等功能。实现这些功能难度不高,许多新兴品牌都有在做。根据某个头部代工厂所说,根据他们他们目前对海外品牌代工量的情况看(包括 Trek、Ghost 在内的知名品牌),还没有出现一家公司有明显的销量优势。行业里一般认为 Rad Power 是销量最大的 ebike 品牌。其 2019 年销量 1 亿美金,2020 年销量增长至 2.5 亿美金,按平均一辆 1600 美元算,一年销量15.6 万台。在欧美 579 万台的池子里,只占很少一部分。我们认为这是目前市场仍在快速发展期导致的,也是同质化带来的结果——没有差异就难产生有代表性、有领导性的品牌。这个结果也意味着,即使存在头部 ebike 出海公司携大量弹药进场,仍有新品牌的机会。ebike 如何做出品牌?

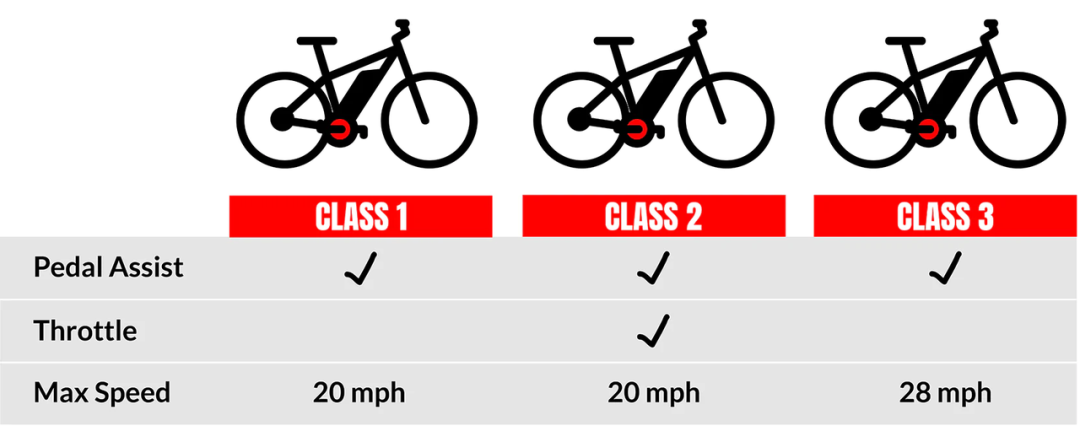

在看 ebike 赛道的过程中,Super73 这个品牌引起了我们的注意力。Super73 总部在洛杉矶,于 2021 年 2 月拿到 Volition 2000 万美元的融资。除了 Super73 外,Volition 还曾投资了线上宠物电商平台 Chewy,最后卖给了沃尔玛。Super73 可以说是美国最显眼的 ebike 品牌,并且拥趸众多,超过 100 个明星和头部网红给它做过背书,包括 Justin Bieber、威尔·史密斯、麦当娜等娱乐明星,以及 Casey Neistat 等 YouTube 头部网红。据 Super73 CEO 所说,这些背书并非商业合作,没有花过一分钱。目前,Super73 的最主要的销售渠道是客户转介绍。大多数客户在购买 Super73 时不会将它和其他竞品对比——这些客户不是在买 ebike,而就是去买 Super73。甚至有一些客户将 Super73 和苹果、耐克、特斯拉一同列为最影响其生活的品牌之一。对于一个新品类里的新品牌,这是非常少见的现象,也足以看出 Super73 的品牌力。Super73 一台车的售价在 3000 美元左右,属于高端价位带。但是,它的配置远不如市面上 2000 美元价格带其他品牌。首先,它的电机采用的是轮毂电机,而市面上 2000 美元价格带的品牌很多已经用上了中置电机。作为 ebike 成本的大头,轮毂电机的价格在 400 元左右,而中置电机价格在 1400-1600 元左右,是前者的四倍。其次,据我们了解,Super73 选择的组装代工厂不是头部的代工厂,而是天津的一个小型代工厂。所以说,Super73 的初步成功,绝不是因为众多出海品牌在追求的性价比。现在一些中国 ebike 出海品牌希望通过低价来抢占市场,这种策略并不持续。据我们了解,一些品牌为了降低售价,不得不减低产品配置(主要是三电)来保证毛利,但是减低配置后,售后率大幅增加,不仅导致售后费用提高,还产生了品质不稳定的形象。第一,设计要独特和本地化。在 Super73 推出的时候,所有的 ebike 都还在遵循自行车行业的旧规则,而 Super73 采用了独特的复古摩托车设计,消费者可以在众多的 ebike 品牌里一眼认出它。这种打破规则的设计,让 Super73 能够用内容驱动增长。2017 年,Super73 把他们的第一代自行车改装成了星球大战里的飞行摩托,在网上得到了病毒式的传播。得到病毒式传播后,Super73 立即推出了星球大战风格的 ebike 型号。除了星球大战款外,Super73 常常从美国大众文化中借鉴设计元素,无论是从知名品牌,从体育明星队,还是从其他文化符号中。Super73 的这款车从 Porsche 935 获得灵感我们最近有关注到一些 ebike 品牌开始尝试更为大胆和独特的设计,但这些设计可能并不与本地文化相融合。ebike 作为生活方式产品的一种,代表了一种品味,如果用户骑上街感到羞耻,那么大胆的设计带来的是「一眼就能看出谁是小丑」的窘境。Super73 的设计大胆,但并不超前,它仍然是被本地文化广泛接受的。第二,电动自行车在美国呈现电摩化趋势。Super73 的设计灵感源于摩托车,但我们所说的电摩化趋势不止于「长得像」。电摩化的第一个表现是速度。美国各州各县对 ebike 的监管都有不同的条例,但整体上来说,要求不如欧洲严格,一个是对于时速的限制更低(美国最高时速约 45km/h,而欧洲时速约 25km/h),另一个是美国对于不同的 ebike 有更明确的分级:在美国,ebike 被分为 Class1,Class2 和 Class3。Class1 的自行车必须在踩踏板时才会获得助力,且最高时速不超过 32km/h,Class2 的自行车可以不踩踏板直接加速(类似于国内的电动车),同样要求时速不超过 32km/h,Class3 的自行车必须在踩踏板时才会获得助力,但最高时速可达 45km/h。不同地区对于不同等级的 ebike 有不同的规范,比如在加州,骑 Class3 ebike 必须要戴安全帽,且年龄大于 18 岁。美国和欧洲在监管上有两个非常不同的地方:1)一辆车可以在三个等级中调节:也就是说用户可以根据不同地区的法律,或者跟具使用情况时刻选择用哪个骑行模式;2)在封闭路段或者专用场地,用户可以超过上述限制。这导致了 Multi-Class ebike 的出现,也就是一辆车可以按需通过按键或手机选择不同的行驶等级。而 Super73 更进一步,推出了 4-Class ebike,让用户在专用场地,或者无人监管的地方甚至能超速行驶。消费者对速度的追求是永恒的,因为速度带来多巴胺和肾上腺素的分泌,带来快乐和刺激。和欧洲 80% 消费者出于通勤目的购买 ebike 不同,美国 70% 的消费者购买 ebike 是出于娱乐目的。娱乐为的是什么?不就是快乐和刺激吗?4-Class ebike 产品的推出,显示出 Super73 对用户需求的洞察。你可能会问,追求速度为什么不直接购买摩托车?因为 ebike 不用考驾照,也不强制买保险,大大降低了消费者的使用门槛。ebike 电摩化的核心是:买的虽是 ebike,但却可以当电摩用。电摩化的第二个表现是改装。玩摩托的人常说摩托车是一个「大玩具」。作为一个「大玩具」,摩托车和自行车很不同的地方在于,大多数人会保养自行车,但很少有人会去改装自行车。摩托车则不同,玩摩托的人享受动手改装的过程,也因为改装,摩托车不仅拥有了个性,同时也和用户产生了强烈的情感联系。如果说大多数 ebike 都只是一个通勤工具,那 Super73 则称得上一个大玩具。和 vanmoff、Rad Power 这些品牌不同,Super73 提供除了传统自行车配件(灯、铃铛、储物)之外的更具个性化的配件,比如不同花色的 ebike 皮肤和不同颜色的铰链。一般来说,ebike 或者电动车公司明面上都不会鼓励用户进行改装,因为存在安全和法律风险,但如果进入到 Super73 的 discord,能够看到他们有专门的改装频道,供用户讨论分享改装经验。现在网络上也开始逐渐出现一些改装的分享视频。用户在外观上会更换更酷的头灯、挡泥板和辐条,在性能上增加电机功率和加入更多的电池。图片中所显示的车,时速可达 128 公里,并在车架的黑盒里额外增加了三块电池。目前来看,美国消费者对于 Super73 的改装尚不如国内消费者改装小牛激进——国内的用户甚至会花几万给小牛增加气动悬挂和更复杂的装饰。我们认为,美国的 ebike 可能会在改装的深度上向小牛靠拢。改装的深度越深,意味着人们与品牌的联系和互动越深,越容易围绕品牌诞生相关的亚文化。此外,改装的深度越深,可能会让 ebike 行业的复杂度更高,脱离「自行车+三电」的模式,催生上下游的新产业,比如改装零部件公司和线下改装店。对于创业者来说,ebike 改装的趋势意味着他们需要在设计和结构上都做出创新,甚至提供一些现成的方案,让改装变得更容易和可及。拿 Super73 来说,它在车架的部分没有采用传统自行车的二维结构,而是用了三维的结构,保留了一个框架的空间。这个空间就给用户提供了改装的余地,比如增加电池,比如放置个性化的装饰物。线下能力对 ebike 至关重要

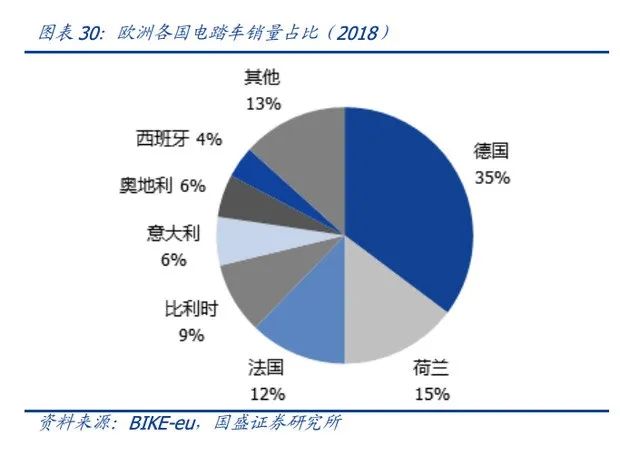

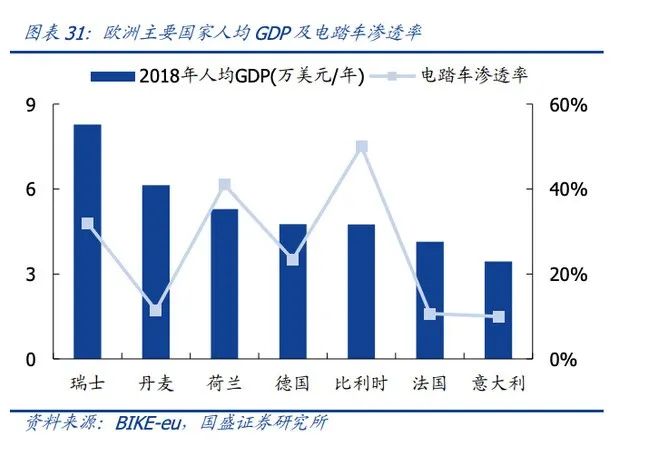

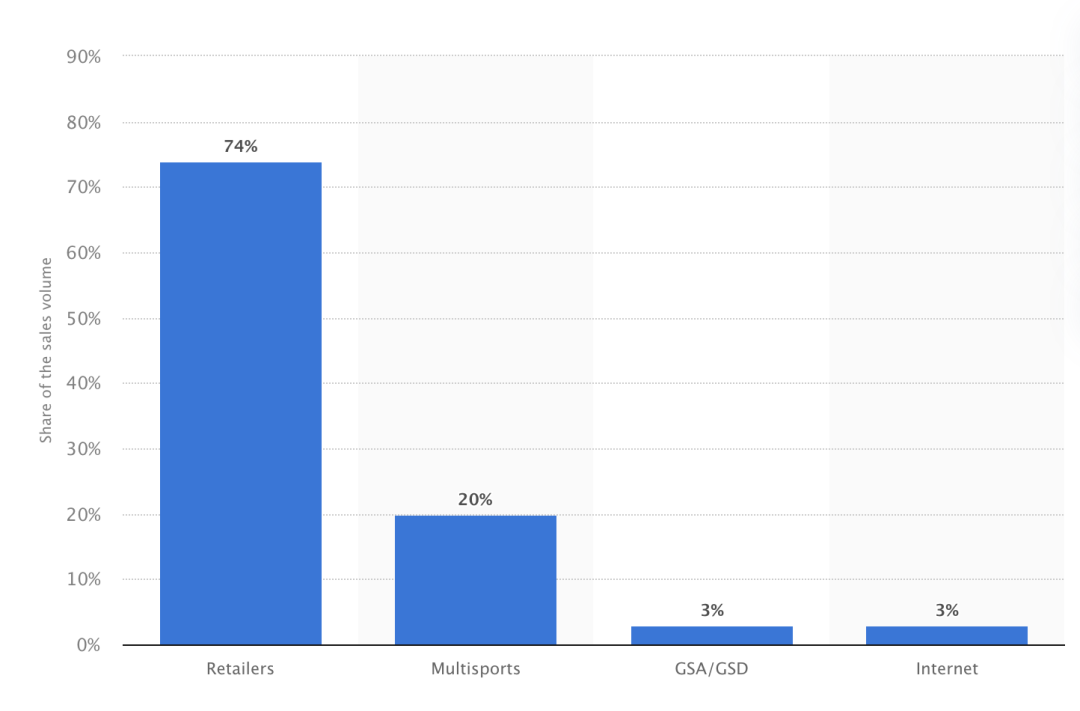

欧洲 ebike 市场已经非常成熟,其中德国、荷兰、法国及比利时为欧洲主要 ebike 消费国。从渗透率看,2018 年,荷兰及比利时电踏车渗透率分别为 41%、50%左右,显著高于欧洲平均水平。2019 年,两者新销售自行车中电踏车比例进一步提升至 50%、51%。欧洲是传统的自行车消费大国,ebike 的消费习惯延续了其对自行车的消费习惯,以线下为主。拿法国举例:2019 年,法国仅有 3% 的 ebike 从线上销售。对于美国消费者习惯的统计显示,美国人更习惯于的倾向在线上购买 ebike。但是,我们认为线下渠道将逐渐成为 ebike 在美国的核心消费场景:1)线下场景有利于用户对比不同品牌或型号的 ebike;2)对于高客单价产品,线下渠道更易建立信任和成交;3)线下场景能提供更好的售后和定制化服务;4)越来越多的竞争者涌入 ebike 赛道,线上流量成本将持续上升。北美第一品牌 Rad Power 最近的动作,帮助证实我们了这一判断。线上 DTC 渠道一直是 Rad Power 的主要销售渠道之一。用户下单后,Rad Power 通过面包车把拼装好的自行车送到他们手上,也通过面包车进行流动的售后服务。但在今年年初,Rad Power 引入了一位新的 COO,Phil Molyneux。在加入 Rad Power 之前 Phil Molyneux 曾任索尼电子的总裁和 COO,以及戴森美国的总裁。Phil Molyneux 加入 Rad Power 后,Rad Power 开始重新搭建运营团队:一方面,对移动电商业务部门进行上百人规模的大裁员;另一方面,提升对线下品牌店的投入,宣布今年要在盐湖城,亨廷顿海滩、达拉斯、布鲁克林和圣彼得堡再开五家线下店。目前 Rad Power 在西海岸有 3 家线下店,分别在西雅图、伯克利和圣地亚哥。除了线下品牌店外,Rad Power 还和覆盖全美大约 30 家自行车租赁店合作,让用户在购买之前进行试骑。Rad Power 目前没有经销商,也在官网宣布他们是一家 DTC 品牌,不会接受经销商合作。我们认为 Rad Power 的成本结构也无法支撑他们采用经销商模式,Rad Power 价格带在 1600 美元左右。据我们了解,Rad Power 同价格带产品的成本结构大概是:50% 制造成本,10% 头程物流和关税,10% 尾程物流和售后。也就是说,如果要保证 15% 的运营毛利率,只有 15% 留给了营销和渠道,这点钱不够分给经销商。作为对比,Super73 因为品牌溢价,有更高的毛利,则能支撑起它覆盖美国主要城市的经销商网络。现在许多和 Rad Power 同价格带的出海 ebike 品牌,想要通过线下经销商的方式进入线下,这种方式大概率是亏钱和不可持续的。对于出海品牌来说,出现了两条路径:要么走纯线上+自营线下渠道,打中间价格带;要么走多渠道,但需要打高价格带,给经销商留下足够多的利润。无论哪条路径,本地化的品牌建设都非常重要。无论电动自行车的价格体系如何划分,都算得上高客单价产品,出海品牌也更倾向于选择通过独立站直接触达消费者。然而相较于平台,独立站是一项更复杂的系统工程,如何建立更具辨识度的品牌、如何让店铺装修更有吸引力、如何辨别更合适的引流渠道、如何选择性价比更高的支付物流渠道……缺乏这些环节的专业知识,独立站探索将费时费力费人。服务了超过35万家出海品牌的SHOPLINE建议,电动自行车品牌通过独立站出海,起码要做好以下四点:电动自行车产品的高客单价,决定了这类产品对网站的整体布局要求更高。科技感、品牌化、高度信任、结构完整都只是基本要求,网站整体视觉动态感十足,能够让消费者在浏览网页时想到购买产品后的使用场景,才是理想状态。(文末下载《2022电动自行车独立站增长白皮书》)独立站作为一个不依附于任何第三方的品牌官方店铺,最主要的流量源头就是Facebook和Google。然而相较于其他品类,电动自行车的高客单价及高技术含量都决定消费者相对复杂的购物决策路径,实践证明Google才是这一品类最合适的引流阵地。(文末下载《2022电动自行车独立站增长白皮书》)精准流量的引入固然重要,但如何将“流量”转化为“销量”,是所有独立站卖家都要面临的挑战。线上购物流程是否流畅、消费者购物体验是否友好、网页打开速度够不够快、商品加购方不方便,都会对转化率造成一定的影响。(文末下载《2022电动自行车独立站增长白皮书》)电动自行车由于体积、价格等原因,对海运依赖相对较高。但近两年受疫情影响,海运物流成本暴涨,送达时效大幅延长,电动自行车更是因为新能源电池功率过大,需要使用专门的危险品集装箱进行运输,但如今危品货柜供不应求。(文末下载《2022电动自行车独立站增长白皮书》)可以肯定的是,目前国内电动自行车产品出击海外已成各大企业扩大发展的必经之路,这条路虽然不易,但背后蕴藏着巨大的财富空间。想抓住这波商机?那就快下载SHOPLINE近期推出的《2022电动自行车独立站增长白皮书》吧!

发表评论 取消回复